2009年2月豆油价格_豆油历史价格走势图

1.CBOT与DCE豆油期货合约比较

对人暂不明朗,但是有人对动物做过实验。

1999年,美国康奈尔大学的研究者约翰?洛希在英国《自然》杂志上发表报告,用涂有转Bt基因玉米花粉的叶片喂养斑蝶,导致44%的幼虫死亡。

2004年,瑞士联邦技术研究院踢球植物学研究所海尔比克教授发现,先正达研发的转基因Bt-176玉米中,用来毒杀欧洲玉米螟的Bt毒素,无法分解,最终毒死了奶牛。

2005年5月22日,英国《独立报》又披露了知名生物技术公司“孟山都”的一份报告,以转基因食品喂养的老鼠出现器官变异和血液成份改变的现象。

2005年的 11月16日,澳大利亚联邦科学与工业研究组织(CSIRO)发表的一篇研究报告显示,一项持续4个星期的实验表明,被喂食了转基因豌豆的小白鼠的肺部产生了炎症,小白鼠发生过敏反应,并对其他过敏源更加敏感,并据此叫停了历时10年、耗资300万美元的转基因项目。

2006年,俄罗斯科学院高级神经活动和神经生理研究所科学家伊琳娜?艾尔马科娃博士研究发现,食用转基因大豆食物的老鼠,其幼鼠一半以上在出生后头三个星期死亡,是食用非转基因大豆老鼠死亡率的6倍。

2007年,在奥地利的资助下,泽特克教授及其研究小组对孟都山公司研发的“转基因抗除草剂玉米NK603和转基因抗虫玉米MON810的杂交品种”进行了实验。在经过长达20周的观察之后,发现转基因产品影响了小鼠的生殖能力。

2007年10月和11月,美国《纽约时报》等媒体报道,经过长期周密跟踪观察,发现有两种转基因玉米种植导致伤害蝴蝶生存,对生态环境安全的威胁程度已经超出可接受水平。为此,欧盟已经做出了初步决定、禁止该转基因玉米的销售使用。

2008年,美国科学家也证实了长时间喂食转基因玉米,小白鼠的免疫系统会受到损害,该研究成果发表在同年《农业与食品化学》杂志上。

2009年12月,法国科学家发表了新的研究结果并证实,孟山都公司出产的转基因玉米对大鼠的肝脏和肾脏具有毒性,这些副作用是性别依赖的、也时常是剂量依赖的;其他副作用也见于大鼠的心脏、肾上腺、脾和造血系统。

2010年4月16日,俄罗斯科学家公布了新的独立研究成果,进一步证明仓鼠食用转基因大豆三代就会绝种!

不怕的人就吃吧。这东西是米国人产的,他们国家产的东西全是害人之物。农业、金融、。建议看两个**,网上很好找的。《转基因的前世今生》和《食品公司》。书的话有《粮食战争》。

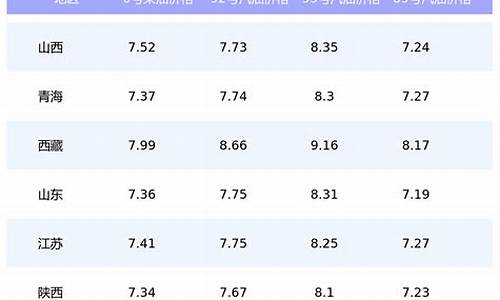

CBOT与DCE豆油期货合约比较

棕榈油的现货价格

影响棕榈油供求关系的因素较多,国际贸易形势、国际能源价格、汇率、豆油和菜籽油等相关替代品的价格都会导致棕榈油价格变化,这使得棕榈油价格波动频繁、剧烈。2001年10月至2003年10月,国内棕榈油由3390元/吨上涨到6307元/吨,涨幅达86%;此后从2004年3月的6293元/吨下跌至2005年2月的4195元/吨,跌幅达33%;经过1年多的盘整之后,从2006年4月开始上涨,2007年4月价格为6600元/吨,上涨了57%。

在植物油品种中,豆油与菜籽油的价格变化高度相关,而棕榈油与豆油、菜籽油价格变化的相关性则要低很多。2003-2006年数据统计结果显示,棕榈油与豆油的价格变化相关系数为0.728,与菜籽油的相关系数为0.725,而豆油与菜籽油之间的相关系数为0.953。从价差来看,2003-2006年,棕榈油与豆油价差变动区间为-450元~-2000元/吨,与菜籽油价差变动区间为-550元~-2350元/吨,而豆油与菜籽油之间的价差变动区间仅为-130元~450元/吨。

国内棕榈油现货中远期交易情况

国内棕榈油生产、贸易、消费企业众多,流通环节发达,现货市场中不仅通过传统方式开展交易,而且依托互联网开展了多种形式的电子化交易,包括B2B模式,网上招标、拍卖,中远期仓单交易等,其中上海大宗农产品电子商务有限公司(原上海中昊油籽商务有限公司)开展的棕榈油中远期交易取电子化仓单的形式,并充分借鉴了期货市场的交易、交割、结算制度,为开展棕榈油期货交易打下了一定的市场基础。

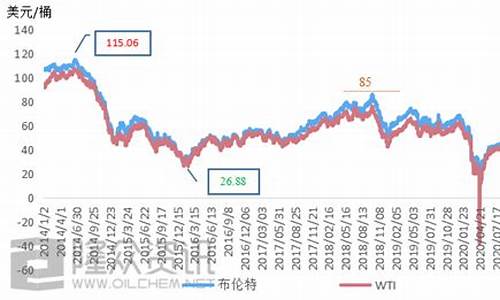

国际市场中棕榈油价格走势

近20年来,国际棕榈油价格波动比较大,与大豆油等植物油的价格走势相近。马来西亚毛棕榈油期货价格的最低价格出现在1986年,当时全球油籽丰产,尤其是美国大豆丰收,导致了包括豆油在内的所有植物油价格受到压制,棕榈油价格出现阶段性低点。随着全球出现了几次恶劣的气候,包括厄尔尼诺和拉尼娜等现象,影响了全球植物油的产量,棕榈油出现了几次规模较大的上涨行情,包括1988年,1994年,价格上涨基本上都是从800RM(马币)/吨以下上涨到1400-1600RM/吨。在1999年,由于持续遭遇灾害天气,油籽减产,植物油供应紧张,而需求却出现了空前的增长,产量的扩张难以跟随需求的增长,导致棕榈油价格达到历史性高点2600RM/吨,至2007年4月末,马来西亚大马棕榈油价格在2200RM/吨左右。

自2003年以来,从单一国家进口而言,我国持续成为世界第一大油脂进口国,而油脂行业也越来越依赖于油料的进口。进口油脂价格的高低直接制约着我国油脂行业及相关产业的发展,也关系到国内油脂的销售价格和消费者的切身利益。目前,来自国际市场的价格风险越来越大,世界主要豆油贸易国之间豆油定价权的争夺日益激烈,作为一种高效配置的价格形式,期货价格已经成为有形商品和金融商品定价过程中的权威价格。

目前全球范围内比较有代表性的豆油期货有芝商所旗下的美国芝加哥期货(CBOT)和我国的大连商品(DCE)。CBOT的价格代表着北美和南美大豆生产国的豆油价格,CBOT也已经成为世界豆油主产区的定价中心;DCE豆油期货价格主要代表了我国豆油市场的权威定价。从两者2009年的相关性分析可知,两者相关性最高达到0.98,这说明两者间的相关性很强。所以CBOT豆油期货价格走势对DCE豆油期货价格走势的影响具有重要的指引意义,我国油脂投资者在行情判断和交易策略的制定上通常参考CBOT豆油期货价格的走势,并且随着国外期货经纪业务在国内的展开,国内油脂投资者越来越多地直接参与到CBOT豆油期货市场的交易。

CBOT于1960年推出豆油期货合约,目前CBOT上市的还有豆油期权合约。CBOT豆油期货合约的规模是60000磅,折合为27000千克(1磅约等于0.45千克);合约报价单位是美分/磅;最小变动价位是0.01美分/磅,一美元等于100美分,即最小变动价位是0.0001美元/磅,6美元/手;合约交易月份为1月、3月、5月、7月、8月、9月、10月、12月,最后交易日为合约月份的第15个日历日的前一工作日;交易时间分成电子交易时间和公开竞价时间。电子交易时间为芝加哥时间周日到周五的晚上7点到次日7点45分及周一到周五的上午8点30分到下午1点15分;公开竞价时间是芝加哥时间周一到周五的上午8点30分至下午1点15分,其中到期合约在最后交易日的中午收盘。豆油合约实行的交易保证金制度比较灵活,由计算模型根据会员持仓自动生成提醒保证金额度。

DCE于2006年推出豆油期货合约。DCE豆油期货合约的规模为10吨;合约报价单位是元/吨,最小变动价位是2元/吨;合约交易月份为1月、3月、5月、8月、9月、11月、12月,最后交易日为合约月份的第10个交易日,交易时间分为上午和下午交易时间。每周一至周五的上午9点到11点30分,上午盘中10点15分到10点30分小节休息15分钟;下午1点30分到3点结束,中间没有小节休息时间。DCE豆油期货实行最低交易保证金制度,豆油合约的最低交易保证金不低于合约价值的5%。

通过对CBOT和DCE豆油期货合约的比较我们可以发现,由于CBOT实行24小时交易,加上区域时差因素的影响,因此,CBOT豆油期货交易时间领先于DCE豆油期货,其豆油期价的走势对DCE豆油期价具有指导意义。

另外,两者之间有保证金制度的差别。CBOT以价格波动量分析为主导方法来计算初始保证金和维持保证金的收取标准。初始保证金是客户开新仓所需要的保证金,如果客户可用资金达不到需要下单产品的初始保证金,则不能开仓。维持保证金是客户保留持仓的最低标准,如果客户的持仓保证金达不到维持保证金标准,则交易员有权视风险情况对头寸进行强行平仓。CBOT的保证金委员会根据SPAN系统分析报告对客户的保证金做不定时的调整。DCE豆油期货保证金按比例收取合约价值的5%—10%,临近交割月保证金比例会有所提高。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。